在CATL捷报频传,陆续进入宝马、大众、戴姆勒、捷豹路虎、本田等海外车企的同时,包括松下、LG、三星等在内的日韩电池企业在国内市场也动作频频。在远远甩开国内竞争对手之后,CATL更重要的战役则是与这些

正文摘要:

在CATL捷报频传,陆续进入宝马、大众、戴姆勒、捷豹路虎、本田等海外车企的同时,包括松下、LG、三星等在内的日韩电池企业在国内市场也动作频频。在远远甩开国内竞争对手之后,CATL更重要的战役则是与这些日韩传统锂电巨头争夺国内外市场。2017年全球动力电池出货量前十的企业中有7家来自于中国,而剩余三家分别为松下、LG化学、三星SDI。作为日韩系最具代表性的老牌锂电巨头,三家均在拥有一定的中小型消费锂电池研发生产积累之后进入动力电池领域。三星SDI多年以来在动力电池领域相对专注于同宝马品牌的深度合作。动力电池“三国杀”变局:日本掉队究竟是怎么一回事,跟随小编一起看看吧。

锂离子动力电池产业:引领全球之势已成,竞争仍很激烈

韩国市场研究机构SNE Research数据显示,今年上半年,在全球动力电池装机前20的企业中,有15家中国企业;在增速超过100%的12家动力电池厂商中,有11家中国企业。有分析指出,国内动力电池产业的迅猛发展主要得益于中国新能源汽车市场的扩张、国家利好政策的支持和差异化产品的布局。

中日韩企业囊括全球动力电池TOP20

近年来,在全球动力电池装机排行榜前十名中,只能看到中、韩、日三个国家的身影。数据显示,2022年上半年,全球电动汽车电池市场规模达到202吉瓦时,同比增长76%。

数据来源:SNE Research

在装车量方面,宁德时代同比增长111%,凭借69吉瓦时继续占据全球第一;韩国LG新能源以28吉瓦时位居第二,但增速明显放缓,同比仅增长4%,与宁德时代拉开距离;比亚迪取代日本松下,以24吉瓦时的装机量跻身第三,同比猛增206%。这三家企业共同占据了全球整体市场份额的70%。松下以20吉瓦时装车量位居第四;韩国企业SK On和三星SDI分列第五、第六;国产动力电池厂商中创新航、国轩高科、欣旺达和蜂巢能源销量居于第七至第十位。

“今年上半年宁德时代全球市场份额达到了34%,宁德时代的产品已经覆盖了全球55个国家和地区,全球每三辆电动车中就有一辆配套了宁德时代的电池。”宁德时代董事长曾毓群在近日举办的2022世界动力电池大会上表示。

值得一提的是,在装车量前十名企业中,中国六家企业市场占有率再创新高,达到56%,而在去年上半年,这一数字仅为42%。就装车量增速来看,在全球动力电池装机前20企业中,有15家中国企业,其中11家增速超过100%,4家超过200%。此外,以松下为代表的日本企业装机量和市场占有率均在下降。在全球动力电池装机前二十的企业中,仅有两家日本企业,松下成为唯一跻身前十名的日本企业。

对此,一位不愿意透露姓名的企业负责人表示,全球锂离子动力电池产业已初步形成以中国市场为主导的格局,在中日韩三国的这场竞逐中,日本渐有掉队之势。

磷酸铁锂电池扩大中国竞争优势

锂电池产业起源欧美,在日韩发展壮大。中国虽起步较晚,但发展迅猛,实现逆袭领跑。对于近年来中日韩企业的不同表现,有观点认为,日本锂电池行业发展减缓,在一定程度上是因为头部车企在“下一代汽车”技术上选择了向燃料电池——氢能源方面发展。韩国虽然大力扶植新能源汽车,但因本国市场较小,市场占有率无法与中国企业抗衡。不过,也正因如此韩国动力电池企业更重视与头部车企的合作,尤其是欧美车企,例如Stellantis、通用、福特等。近年来欧洲电动汽车市场的全面打开,在一定程度上拉动了韩国电池企业的快速增长。

我国动力电池行业的崛起,利好政策起到关键作用。赛迪顾问智能装备产业研究中心高级分析师姚垠国告诉《中国电子报》记者,2015年~2016年是中国动力电池行业“起飞”的重要时刻,工信部连续发布四批动力电池企业目录,促进了中国动力电池企业的健康发展。政策大力支持新能源汽车发展,也为动力电池产业创造了市场空间。乘用车市场信息联席会数据显示,2022年上半年,中国新能源乘用车在世界新能源车中的市场占比达59%。

来源:中国汽车动力电池产业创新联盟

差异化产品是我国动力电池企业脱颖而出的另一原因。姚垠国指出,日韩产品以三元锂电池为主,主要用于高续航里程的乘用车;中国企业则是磷酸铁锂电池和三元锂电池材料两条技术路线同步进行,覆盖面更广,装机量也更高。磷酸铁锂电池较三元锂电池成本更低,目前,新能源汽车补贴退坡需要企业降低售价,进一步放大了中国在磷酸铁锂方面的优势。

根据创新联盟公布的数据,磷酸铁锂电池与三元锂电池之间的份额差距持续扩大。上半年,磷酸铁锂电池累计装车量64.4GWh,增长189.7%,占总装车量58.5%;三元电池累计装车量45.6GWh,同比增长51.2%,占比为41.4%。

动力电池技术水平的快速提升,也提高了我国产品的市场竞争力。目前,我国已形成涵盖基础材料、电芯单体、电池系统、制造装备的完整产业链,负极材料全球市场占有率达到90%,隔膜材料自主供给率超过90%,产品线智能化水平程度处于国际先进水平。

欧洲拟扩大本土动力电池装机量

今年年初,LG新能源CEO、副会长KwonYoung-soo曾对外表示:“考虑到目前手头上电池订单积压非常多,预计我们未来将击败宁德时代,成为全球第一大电池制造商。”前不久,LG新能源宣布计划2023年在LG中国工厂生产磷酸铁锂电池,并提出实现生产线的自动化,使电池生产标准化,进而提高生产效率的终极目标。松下日前也表示5月底已完成4680电池原型的开发,计划2023年完成开发和生产线测试,2024财年正式量产。

在上述不愿意透露姓名的企业负责人看来,中国企业背靠全球最大的动力电池市场,有良好的政策环境,掌握众多关键核心技术,未来不论全球动力电池竞争格局如何演变,中国企业的行业龙头地位不会改变。

姚垠国认为,从产业规模层面看,中国动力电池规模已处于世界领先地位;从技术层面看,目前我国电池模组、电池PACK、电池系统安全控制技术较为先进,但在隔膜、电解液、正负极材料、PVDF粘结剂、高端碳纳米管导电剂等方面与国际水平存在差距。他建议中国企业进一步优化材料体系,提高产线智能制造水平,加强质量管理,不断降低成本,从而保持国际竞争力。

孚能科技总经理王志刚表示,未来几年行业洗牌还会进一步加剧,市场会进一步集中,未来的竞争不是一个企业跟另一个企业的竞争,而是一个电池产业链跟另外一个电池产业链、供应链的竞争,动力电池产业链的企业将转变为协同发展,在更高层次上竞争。

未来,除了日韩企业,欧洲动力电池企业也将加入竞争格局。姚垠国告诉《中国电子报》记者,欧洲本土动力电池产能一直较低,甚至无法满足其自身发展需求。为改变这种局面,欧洲正积极打造动力电池产业,扩大产业规模,如Northvolt规划到2030年实现150吉瓦时左右的电池产能,在欧洲占据25%的市场份额,未来中国与欧洲动力电池企业的竞争或将逐渐加剧。

上半年我国锂离子电池产量同比增150% 全行业收入突破4800亿元

2021年我国锂离子电池行业实现持续快速增长

49页报告|赛迪发布《锂离子电池产业发展白皮书(2021版)》(可免费获取)

作者丨张维佳

编辑丨刘晶

美编丨马利亚

监制丨连晓东

动力电池的中日韩“三国杀”

在CATL捷报频传,陆续进入宝马、大众、戴姆勒、捷豹路虎、本田等海外车企的同时,包括松下、LG、三星等在内的日韩电池企业在国内市场也动作频频。在远远甩开国内竞争对手之后,CATL更重要的战役则是与这些日韩传统锂电巨头争夺国内外市场。

2017年全球动力电池出货量前十的企业中有7家来自于中国,而剩余三家分别为松下、LG化学、三星SDI。作为日韩系最具代表性的老牌锂电巨头,三家均在拥有一定的中小型消费锂电池研发生产积累之后进入动力电池领域。现如今,三家企业基于各自的业务发展历程和同整车厂的合作经历,分别形成了相对独占的技术路线。

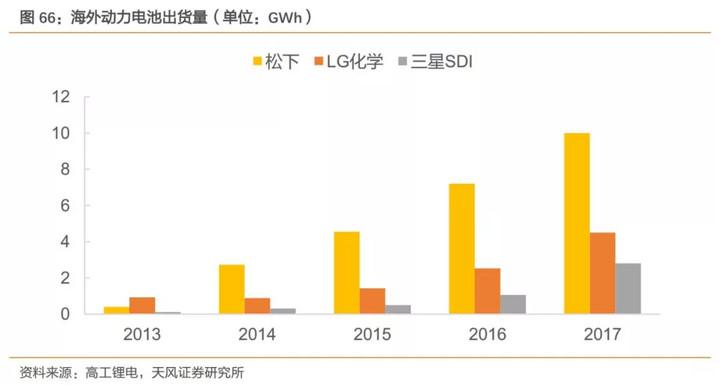

截止2017年底,海外三家电池厂商出货量较上年均有增长。松下方面,凭借特斯拉和丰田在纯电、混动车型上全球销量的有力支撑,以全年10GWh(高工锂电数据)出货量仍然位列日、韩系之首。目前同样受制于Model 3产能问题的松下,未来出货量还可能存在较大的增长空间。

LG化学过去三年的出货量呈现高速增长的趋势,这受益于LG近年来同美系、韩系、法系若干整车品牌全面开展动力电池供应的业务策略。在LG的合作车型中诸如雷诺Zoe、雪佛兰Bolt在17年已跻身全球销量前十,而今年一季度同大众建立的合作关系同样预示着未来业务进一步扩张的较大潜力。

三星SDI多年以来在动力电池领域相对专注于同宝马品牌的深度合作。高工锂电数据表明,其17年出货量同比16年超150%,该增幅离不开宝马i3、i8车型全球优异销量做出的巨大贡献。与此同时,三星近年来正在努力改变客户成分相对单一的局面:传统燃油整车厂方面,三星在宝马之外同菲亚特、大众就若干车型陆续展开合作;此外,根据公司官网信息,三星于去年扩充21700圆柱形产品意欲进入特斯拉等车企供应链。

1. 日韩锂电企业对中国新能车市场虎视眈眈

2020年后,补贴完全退出,中国电池企业将直面来自海外动力电池企业的竞争,而这些传统锂电巨头一直对国内市场虎视眈眈。

5月17日,华尔街日报报道,吉利汽车与LG合作,沃尔沃在中国制造的插电式混合动力汽车上将使用高端的韩国电池技术,这些LG化学的动力电池产自浙江衡远。

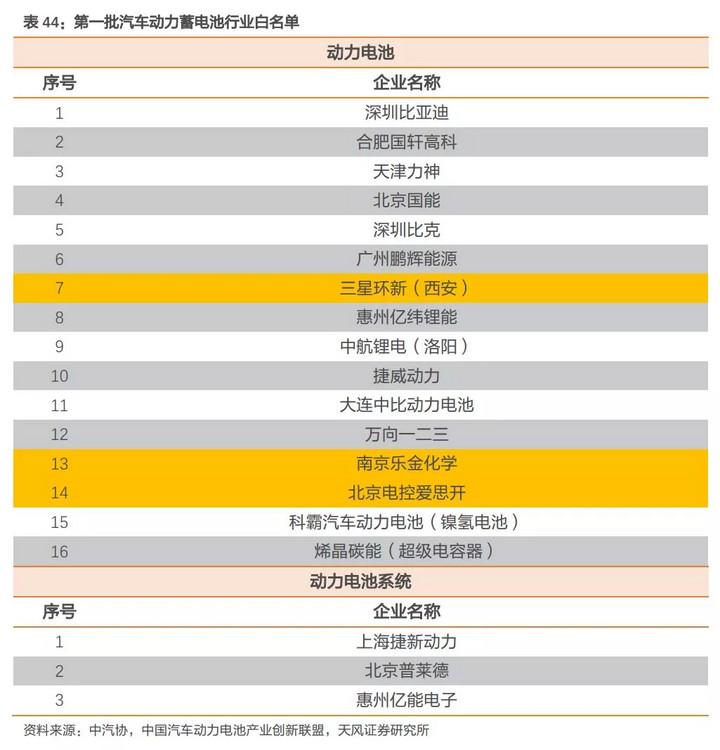

5月22日,中汽协与中国汽车动力电池产业创新联盟联合公示了《汽车动力蓄电池和氢燃料电池行业白名单(第一批)》,该名单包含三星环新(西安)动力电池有限公司、南京乐金化学新能源电池有限公司(LG)、北京电控爱思开科技有限公司(SK)这三家韩国电池企业。

随着特斯拉、大众等外资品牌车企在中国的电动车计划逐步推进,以及2020年补贴完全退坡的时点的逐步临近,外资电池企业在中国的规划也在加速推进中。

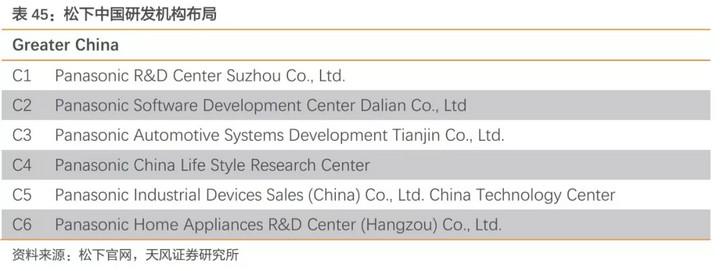

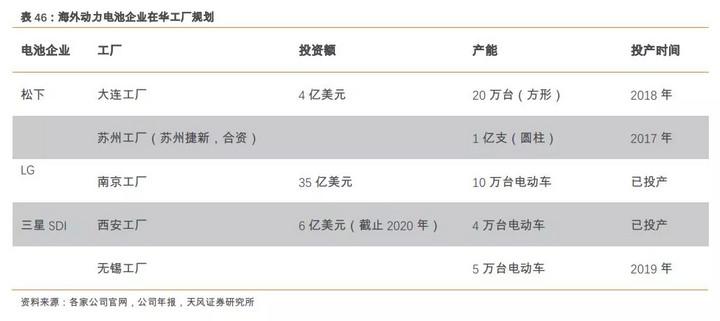

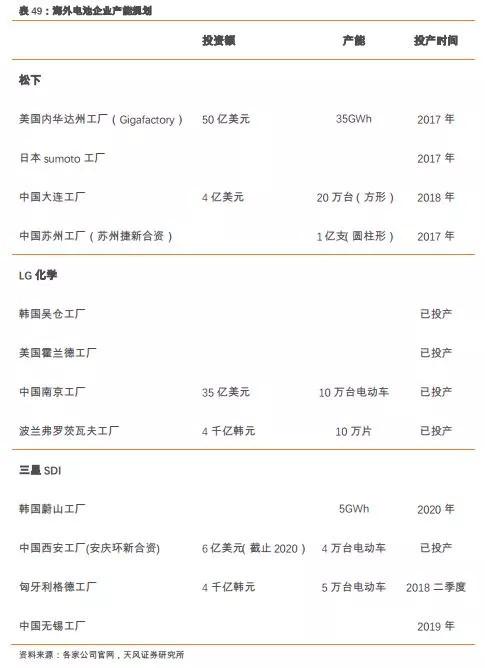

松下在中国设有多个研究机构与两座工厂,分别生产方形电池和圆柱电池。一方面为特斯拉在华建厂提前准备,二是看好中国新能车市场空间。LG化学在南京的工厂为其海外最大工厂,且在今年4月,LG化学与华友钴业就生产三元正极相关材料成立两家合资公司,为中国市场后续的业务开拓和产能提升提前筹备。截止目前,三星SDI除韩国本土的蔚山工厂外,仅在中国西安和匈牙利设有动力电池工厂。据韩媒《KIPOST》报道称,三星计划在无锡设立在华的第二个动力电池工厂,并已经在今年1月成功注册生产法人资质。鉴于三星SDI在18年第一季度财报中曾表示“我们将为(中国的)补贴政策在2020年结束作准备”,我们有理由期待三星针对中国市场的后续动作。

2. 技术路线:各有所长

2.1. 松下:高镍圆柱独步天下

松下在动力电池领域的研发布局基于同特斯拉丰田等品牌一直以来的合作,以日本本土以及美国市场为主。在松下“R&D10-Year Vision(10年研发规划)”中,车用动力电池的技术开发与人工智能等并列为7大主攻方向。

松下在2008收购三洋后于同年开始向特斯拉配套供应圆柱动力电池,从此正式开展动力电池板块业务。这一合作促成的是松下在动力电池领域一直沿用至今的圆柱体加三元正极的技术路线。作为电气之王,松下在消费锂电业务所积攒的扎实基础,将圆柱型方案工艺成熟、一致性高的先天优势发挥到极致,成就了适配在Model S 、Model X上的高能量密度且循环稳定的电池模组。不论是奠定松下圆柱龙头地位的NCM 18650电池还是在Model 3上单体能量密度达到340Wh/kg的NCA 21700电池,松下的圆柱形方案在业内处于领导地位。而这也为松下在特斯拉之外赢得了诸如丰田、大众等国际一线整车厂客户。

回顾从Roadster到如今Model 3所装备的历代松下电芯,其在技术方案层级的提升集中体现于正极材料和圆柱尺寸的改良。正极材料方面,早期特斯拉使用钴酸锂正极,Model S开始改用NCA三元,再到如今Model 3上高镍NCA正极的使用,松下在改良正极材料寻求高能量密度的道路上一直处于行业领导地位。而在正极材料之外,圆柱形方案由18650型向21700型进化,以谋求单颗电芯更大电能容量的风潮亦是由松下引领。大电芯在推进电池性能提升的同时,降低pack系统管理难度和减少电池包金属结构件及导电连接件成本,从而降低成本提升能量密度。

2.2. LG化学:势头凶猛的软包龙头

LG化学合作整车厂涵盖美系、日系、韩系等众多品牌。截止目前,LG化学针对海外市场分别在中国南京、波兰弗罗茨瓦夫、美国密西根设立了动力电池生产法人。从研发组织架构看,“汽车电池开发中心”作为独立机构分属于电池业务板块。

LG整体研发资金及人力投入自2013年前就呈现出持续上升的态势。截止2014年,LG化学在电池领域以超过1万件的专利申报领先于其他子版块业务。体现了LG在电池业务方面深厚的技术积累。

LG化学主推软包方案,选择了NCM三元的路线,拥有在动力电池领域具备了从电芯到模块,提供与动力电池相关全链条解决方案的能力。而LG在上游原材料的资源优势以及生产环节的自主能力也是其选择综合成本、技术门槛更高的软包路线的有力保障。近两年LG也借助通用雪佛兰Bolt、雷诺Zoe等畅销车型,斩获大量市场份额。

LG目前正在由软包NCM622向NCM 712 或者NCMA 712方向努力。LG化学CFO表示:LG化学正极材料由622向712甚至811升级的路线,LG在软包方案和圆柱方案的匹配和下游车型的应用上都有单独规划(软包暂不发展811,且圆柱NCM 811目前仅适用于电动巴士)。但不论是NCMA正极还是NCM 712正极,LG的大规模量产计划都至少安排两年之后,这相较于松下的高镍路线规划保守了很多。

2.3. 三星SDI:综合实力雄厚

三星SDI通过持续的研究开发投资,强化企业竞争力。2014年研究开发投资经费达到620,517百万韩元, 占销售额的7.39%。三星SDI在研发领域采取和宁德时代相似的合作伙伴模式:与国内外大学研究机构共同合作,一同设立重要技术课题,一道解决商品化开发。共同推进研究项目创造协同效应。

三星SDI研发团队拥有近2,300名开发人员,硕士博士占比达到39%。对于新一代电池及材料领域的主要课题,通过支持与课题密切关联专利的开发,挖掘具有竞争力的专利,开拓崭新的事业领域。截止2015年第一季度,三星SDI申请国内外专利59,498件,拥有注册专利14,668件。特别是在美国、欧洲、中国等主要市场上取得了8,329件注册专利,不断强化在全球市场上的应对能力。

三星SDI在利用方形电池相较于圆柱在轻量化和安全性方面存在的优势,差异化竞争获得了较快的发展。三星SDI背靠三星集团雄厚研发、资源实力,同样具备提供动力电池全产业链条解决方案的能力。作为宝马动力电池核心供货商,三星 SDI成功为i3、i8等多款热门车型成功适配电池pack。其方形电池目前已达到210-230wh/kg能量密度的水平。根据三星SDI中国区副总裁韦巍在今年电动车百人论坛上的介绍,未来三星将从正极材料(NCA路线)和电解液以及负极工艺着手大力研发第四代产品。在推出能量密度在270-280wh/kg的第四代电池后,三星也计划继续向高镍路线发展规划能量密度可到300wh/kg的第五代产品。在方形路线上,三星将来的发展方向还包括:型号尺寸改良后的“低高度电芯”;快充材质引入;Pack整体轻量化等。除方形电池外,三星SDI在固态电池及圆柱电池领域也有布局。2017年,三星SDI于北美车展展出固态电池和基于21700圆柱电芯的电池模组,展现出多路线发展的能力。

韩国中央日报3月初消息,三星SDI将携浦项制铁斥资 575 亿韩元(约 5,402 万美元)在智利设立阴极(Cathode)工厂,工厂预计 2021 年下半投产,年产量达 3,200 吨阴极。智利的合资企业将给三星带来稳定的锂电池原料供给。另据凤凰网报道,三星电子关联企业三星物产正在与刚果一家矿企洽谈采购钴的长期合作协议。

3. 海外电池出货量增速稳定,产能规划相对保守

截止2017年底,海外三家电池厂商出货量较上年均有增长。

松下方面,凭借特斯拉和丰田在纯电、混动车型上全球销量的有力支撑,以全年10GWh出货量仍然位列日、韩系之首。

三星SDI多年以来在动力电池领域相对专注于同宝马品牌的深度合作,其17年出货量同比16年超150%的增幅离不开宝马i3、i8车型全球优异销量做出的巨大贡献。与此同时,三星近年来正在努力改变客户成分相对单一的局面:传统燃油整车厂方面,三星在宝马之外同菲亚特、大众就若干车型陆续展开合作。

在产能布局方面,松下仍以围绕特斯拉的业务发展为主。其在工厂以及产能方面的布局和规划高度契合特斯拉电动车业务由北美市场向亚洲特别是中国扩张的战略路线。LG化学在动力电池方面的生产布局早在2016年前后就实现了亚、美、欧重点市场的全覆盖,四个工厂分别设在中国南京、韩国吴仓、美国霍兰德、波兰弗罗茨瓦夫。从产能的角度观察,LG全球四个工厂当中南京的布局规模最大,波兰的产能次之。三星SDI动力电池工厂的分布同样体现其侧重于中国和欧洲市场的发展策略。截至目前,除最早设立在韩国本土的蔚山工厂,三星仅在中国西安和匈牙利利格德设有动力电池工厂。据韩媒《KIPOST》报道称,三星计划在无锡设立在华的第二个动力电池工厂,并已经在今年1月成功注册生产法人资质。

4. 产业链布局控成本,市场优势享增长,对比日韩CATL盈利能力突出

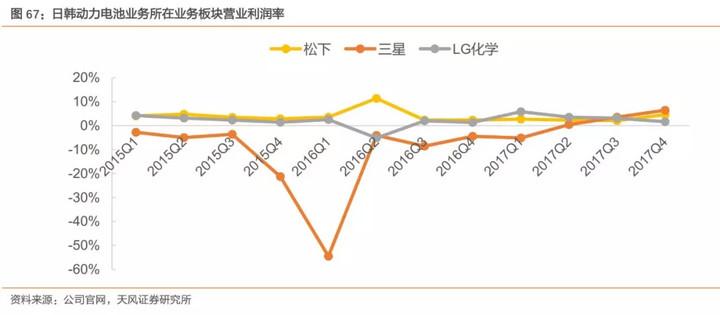

从动力电池业务的营业和盈利情况来看,宁德时代的营业利润率、净利率显著高于海外动力电池巨头。2017年宁德时代平均营业利润率25.26%,远高于三星SDI、LG化学和松下,其中三星SDI和LG化学在2015年-2017年年初出现了亏损情况。我们认为这主要因为一方面三星和LG为了抢占市场份额采取了低价策略,另一方面更体现了宁德时代在国内市场的低成本优势,这背后是公司凭借其在动力电池行业的龙头地位所拥有的对上游供应商极强的议价能力和成本管控能力。此外,CATL依靠高研发投入获得了较强的技术实力,产品更新换代速度快,在国内市场有着优质的品牌影响力。

综上,CATL与日韩电池企业竞争仍有显著优势。1)CATL的海外布局也早已开始,近期落地只是前期努力的集中反馈。2)CATL产能充足,且产业链配套完备,海外建厂也会得到其国内供应商的大力支持。3)从电池技术角度讨论,几家电池企业技术路线不尽相同,各有所长,CATL作为独立的动力电池企业,在研发方面的投入与人才储备有优势,且更专注于动力电池与储能电池细分领域。4)CATL在方形电池领域经验充足,且配套车型众多,累积的经验数据也为其余与海外企业竞争提供有力支持。5)根据我们测算,到2020年,全球新能源汽车销量将达450万辆,其中240万辆来自中国,CATL拥有天然市场优势。

来源:第一电动网

作者:杨藻

婚姻学堂

婚姻学堂